中東情勢の緊迫を受け「伝説の投資家」と呼ばれるヘッジファンド・マネージャーのポール・チューダー・ジョーンズは、株式に対して慎重な姿勢を見せつ……

— Forbes JAPAN (@forbesjapan) October 15, 2023

→ 「ビットコインと金は大好きだ」 伝説の投資家が米ドル崩壊を予測https://t.co/QBaWB8uIca

カテゴリーアーカイブ: 米国経済

妙佛氏とモハP氏は同一人物か?

米国はリセッションするのか?

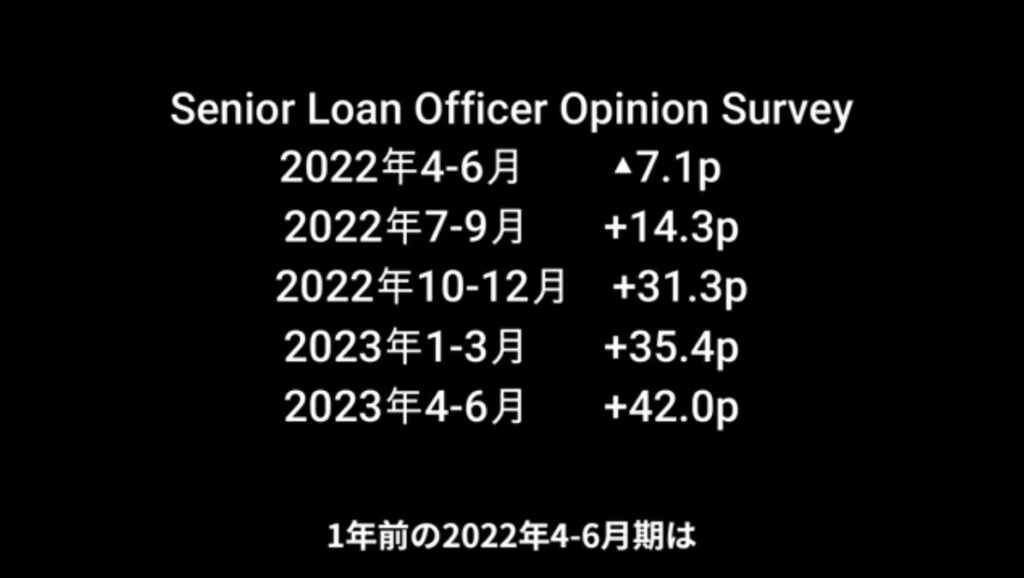

20230611【米国経済】信用収縮!着実に進んでいる米銀の貸付厳格化の状況! – YouTube

【米国経済】米消費者ローン残高が過去最高の637兆円!コロナ貯蓄を使い果たし借金を膨らませる米国民! – YouTube

FRBは以前からインフレ抑制のために政策金利を引き上げて、そして高い政策金利を長い間据え置くと言ってきましたですが、債権市場はその言葉を信じずに2023年中の利下げを織り込んできました。今動画を作っているのは4月11日の夕方ですが、現時点でもマーケットは年内に0.5%以上の利下げを織り込んでいます。こうした利下げを織り込んでいる背景にはアメリカの景気後退を織り込んでいるというのもあると思いますが、景気後退を受けて少しインフレが落ち着いてきたら、どうせすぐFRBは大衆迎合的に利下げをしてくる、そうした予想が織り込まれている部分もあるでしょう。

今利上げだとまだ言っているFRBですが、過去の行いを振り返ると、急に大衆迎合的になるというのはよくあったことで、そういう意味ではFRBが言っているいうよりも早い段階で、利下げが行われる可能性が十分にあると私も思っています。マクロ経済を見ていく上では、民主主義国家の中央銀行は独立性を保っていると言いつつも、大衆迎合的な政策に向かいやすいという特徴などを知っていると、より理解が深まっていくことになるでしょう。

【出典チャンネル】【世界経済情報】モハPチャンネル – YouTube

***************

【ご参考】コロナ貯蓄

【米銀連鎖破綻】SVBに続きシグネチャーバンクも破綻!米銀破綻が止まらない!今まで出てきている情報について原因や対応などをまとめました – YouTube

【米金融危機】シリコンバレー銀行破綻!米雇用統計!今アメリカ経済で何が起こっているのか!アメリカ経済の行方について – YouTube

今後、春から夏に向けてアメリカ経済はさらに悪化し、その後インフレが低下した後にアメリカは再び金融緩和に逆戻りする、そうした可能性が高まってきているような気がしてなりません。

【出典チャンネル】【世界経済情報】モハPチャンネル – YouTube

【米国経済】米国債逆イールドが1981年以来の水準に悪化!2年10年の利回り差がマイナス1%!何を意味するのか!今後の見通し – YouTube

この逆イールドがただ逆イールドになっただけでなく、2年と10年の利回りの差が1%にもなって、43年ぶりの水準まで逆イールドが深くなっているというのは、これはどういうことを意味ししているのか。これはここまでの説明でもうお分かりいただけた方もいると思いますが、景気が悪くなってもすぐに政策金利を引き下げることができず、景気が相当悪化するまで政策金利を高く据え置き、その後政策金利が大きく引き下がるということをマーケットが織り込んでいるということです。

【出典チャンネル】【世界経済情報】モハPチャンネル – YouTube

米国は景気後退しそうですね。!

利上げで多少不景気になっても景気後退までは行かないと言う読みかな。実際のところどうなるんでしょうね???

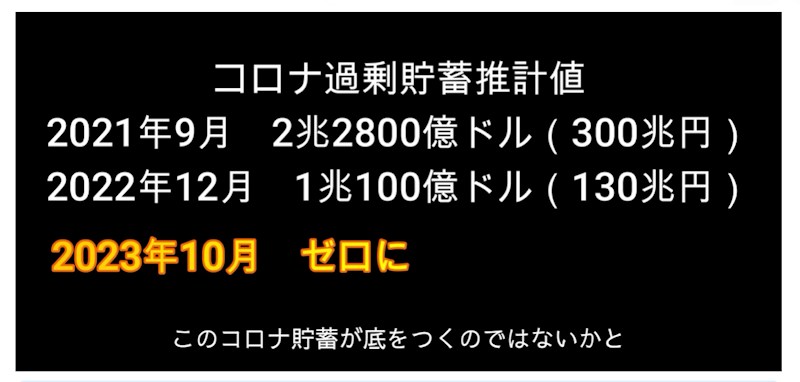

【米国経済】コロナ貯蓄300兆円が底をつく!米国経済に与える影響を解説!個人消費が大ピンチ! – YouTube

このコロナ貯蓄がどれぐらいあるかというのは重要な要素になっていて、推計値が公表されています。その数値を見ていくと、この過剰貯蓄が最も高い水準に積み上がったのは2021年の9月で、この時2兆2800億ドル、日本円で約300兆円にまで拡大しました。

ちなみに過剰貯蓄を下位25%の低所得者層だけに限定すると、その現象はもっと急ピッチで進んでいて、2023年の6月には過剰貯蓄がなくなってしまうという推計が出てきています。

今後コロナ貯蓄がそこをつく今年の後半に向けては、徐々にこのアメリカの個人消費も減退していく可能性が高いのではないでしょうか。この辺りの動向、言われてはいるものの、あまりマーケットが折り込みきれてないようにも見えまして、マーケットは少し楽観的すぎるようにも見えます。アメリカ経済の動向を見ながらFXや株式投資をされている方は、このコロナ貯蓄がなくなっていく中で、これからアメリカの個人消費がどう推移していくか注目されるといいかもしれません。

【米不動産市場】2022年下半期300兆円縮小!まだ下落ははじまったばかりか!2020年はじめの水準まで13兆ドルの下落余地! – YouTube

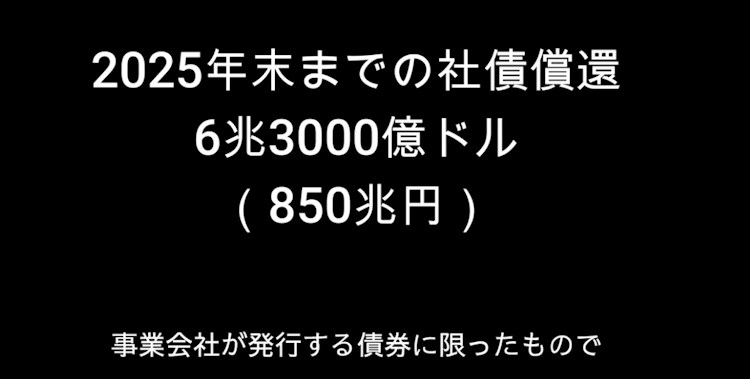

【米国社債市場ピンチ】償還850兆円を借り換えできるのか!金利上昇の悪影響はこれから深刻化する可能性!ハイイールド債市場でデフォルト率上昇 – YouTube

高水準の債券利回りが続く中で、850兆円もの債券の借り換えがスムーズに進むのか、この辺りを真面目に考えると、今、アメリカ経済に対する楽観が台頭している状況は、やや行き過ぎのように見えます。

【出典チャンネル】【世界経済情報】モハPチャンネル – YouTube

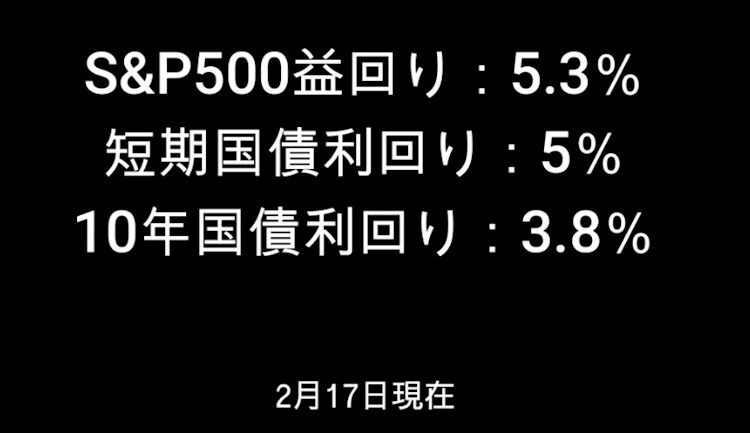

【米国経済ピンチ】16年ぶりに米短期国債利回りが5%に上昇!株式市場、ハイイールド債市場はどうなるのか!株式市場大ピンチ! – YouTube

***************

***************

***************

では実際にどの程度株式から短期債に資金を振り向ける動きがあるのか、これはあまりはっきりデータでお見せできるものがありません。多分はっきりわかるものだったら、すでにマーケットが織り込んでいて特に不安視するようなこともないと思われるのですが、それがわからないからこそ警戒感が強まっています。

こうした動きがどうなるかを考える上で一つ重要な動きとなるのは、ハイイールド債の動きかもしれません。機関投資家がどういう資産に投資をしていくかを決定する時、株式から短期債へとか短期債から株式へというのは実際そこまで大きな動きではありません。というのは株式はハイリスクそして短期国債はほぼノーリスクとリスクが大きく異なるためです。その間には長期国債や社債のほかハイイールド債などの比較的リスクの高い債券もあります。

実際は株式から短期債などを大きくリスクの異なる資産間でお金を動かすのではなく、株式からハイイールド債ハイイールド債から長期債長期債から短期債といった形で、リスク特性の近い資産間で調整が行われることが多いです。そしてこうした資産の中でハイイールド債は債券であるもののリスクが高いというのもあって、株式市場と相関が高い金融商品です。つまり今のようにリスクの低い短期債に資金を振り向けるような状況において株式の動きを予想する上ではイールド債の動きが参考になる部分があるということです。

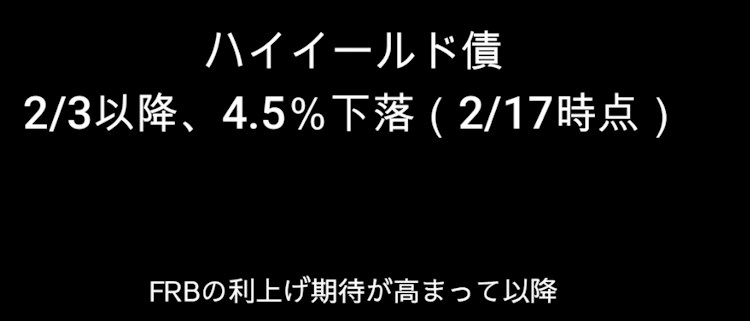

ではハイイールド債がこのところどういう動きをしているかといいますと、お見せできるチャートがなくて申し訳ないんですが、2月3日にアメリカの雇用統計が発表されて、FRBの利上げ期待が高まって以降、主要なハイイールド債のインデックスの価格が4.5%も下落しています。こうした動きを見る限り短期債利回りの上昇がリスク資産の売りにつながっている可能性が高いように見えます。

そして株式から債券へとかハイイールド債から社債へとかそういう異なる資産間での資産配分の変更が行われる場合は長期間にわたってそうした取引が継続する場合があることにも注意が必要です。というのは異なる資産間での資産配分を変更する場合、多くの機関投資家があまり短期的に動かさないという方針のもと、じっくりと検討した上で、変更する投資家やそして四半期末に見直しをするとか時期が決まっている機関投資家もいます。ですのでこうした株式やハイイールド債などのリスク資産から短期債などへ資金を動かす動きはしばらく継続する可能性があると私は考えています。

ということで本日は単記載の利回りが5%を超えて上昇してきていてそれが株式などのリスク資産に与える影響などについてお話しました

【出典チャンネル】【世界経済情報】モハPチャンネル – YouTube

それとも企業はある時点で従業員や在庫を過剰に抱えているとの結論に達し、「かなりの急停止が見られることになるのか」だと述べた。

「問題は今や、そうしたインフレが急速に鈍化し続けるのかどうかだ」とし、そうならない場合、経済のいわゆるソフトランディング(軟着陸)はもっと難しくなると予想した。

米景気、いい湯加減?インフレ低下、GDPは強い。2/1に米利上げ0.25%?(窪田 真之):1月30日【楽天証券 トウシル】 – YouTube

2023年ですね、アメリカの景気がどうなるか、深刻な景気後退にならない限りは持ち直していくっていう期待ができるんじゃないかというふうに思います。

で、鍵になるのがFRBですけども、2月1日に0.25%を利上げするんでしょうけども、その後もどんどん利上げをしてどんどん引き締め続けるということになると、アメリカの景気も押しつぶされてしまうという可能性があるんですけれども、そうではないということが見えてくるならば、アメリカソフトランディングで、日本は今いいモメンタムになってますんで、そろそろ日本株も米国株も良い買い番になりつつあるんじゃないかという風に考えています。

グリーンスパン元FRB議長は男性の下着販売の数値をチェックしていた。こうした基本的なアイテムは年間を通じて購入されるが、深刻な不況時には購入を延期する傾向がある。市場調査会社ユーロモニターによれば、男性下着販売の伸びは22年に全般に鈍化し、当面は低調に推移すると見込まれている。ビールや口紅の売り上げも過去にリセッションを予測する手掛かりとされた。

トゥルイスト・ファイナンシャルの米国マクロ担当シニアストラテジスト、マイケル・スコーデレス氏は、鼻形成術や美容整形といった美容目的の処置に着目している。消費者の可処分所得が増えたことなどから、この業界はコロナ禍後の21年以降に活況を呈した。ただ過去1カ月を見ると、スコーデレス氏が地域の医師から収集したデータでは、処置の予約は以前よりも容易となっており、消費者が不可欠ではない品目への支出を減らしている様子がうかがわれる。

不景気と景気後退を混同してる人、時々いますね。知らんけど!

【米国デフォルト懸念】債務上限31兆4000億ドルに到達!マーケットへの影響は?債務上限引き上げできなければデフォルトの可能性浮上! – YouTube

【4:08】

ちなみに近年でこの問題最も危機感が高まったのは2011年で、当時マーケットがどういうふうに動いたかを簡単に説明したいと思います。この時なかなか債務上限の引き上げ法案が通らない中、米国政府のデフォルトへの懸念が意識され、米国株は大きく下落しました。この時非常に特徴的だったのが、米国政府のデフォルトが意識され、米国債の価格が下落し、利回りが上昇する展開になると見る向きもありましたが、実際は逆で米国債の価格は上昇利回りは大きく低下しました。

このように、米国債のデフォルト懸念で米国債の価格が上がるという事態が起こったということで、なぜそうした動きが起こったのか、米国債が債務上限の問題で仮にデフォルトに陥っても、結局基軸通貨である米ドルそして米国債は購入せざるを得ない投資家たちが多く、そうした中で米国が債務上限に達したことで国債の発行が一時的にストップし、米国債相場で需要が供給を上回る状態になったといった見方もありました。

このほか財政不安などを受けた景気後退懸念を受けて、FRBの政策金利の引き下げ期待が高まったことなどが国債利回りの低下につながったという見方もありました。そして2011年8月2日に債務上限の引き上げに合意したのですが、8月5日大手格付け会社のS&Pが米国債の格付けを引き下げまして、再度株式市場は下落、そして債権価格は再び上昇し利回りは大きく低下しましたということで、この2011年の時は米国政府のデフォルト懸念の中で、米国債が買われていくという不思議な現象が起こりまして、当時米国債のデフォルトにかけて米国債の空売りをしていた機関投資家たちが、大きな損失を被ったというのがありました。

当時は米国債のデフォルトが懸念されても、結局懸念は一時的で最終的には米国債やドルを買わなければいけない投資家が多く、そうした意味での米国債に対しての信用が失われていなかったといった見方もできるかもしれません。こうした過去の経験からは、今回同じようにデフォルトの懸念が大きくなった場合にも、米国債は暴落するどころかむしろ価格が上昇する可能性があることを念頭に置いておかれた方が良いでしょう。

【出典】【世界経済情報】モハPチャンネル – YouTube

【大規模リストラ】米テック企業15万人リストラ!さらに続く人員整理!賃金上昇に与える影響!マイクロソフト、ツイッター、テスラ、メタほか – YouTube

【出典】【世界経済情報】モハPチャンネル – YouTube

財務諸表について実践的に勉強するページ 2023年第2四半期

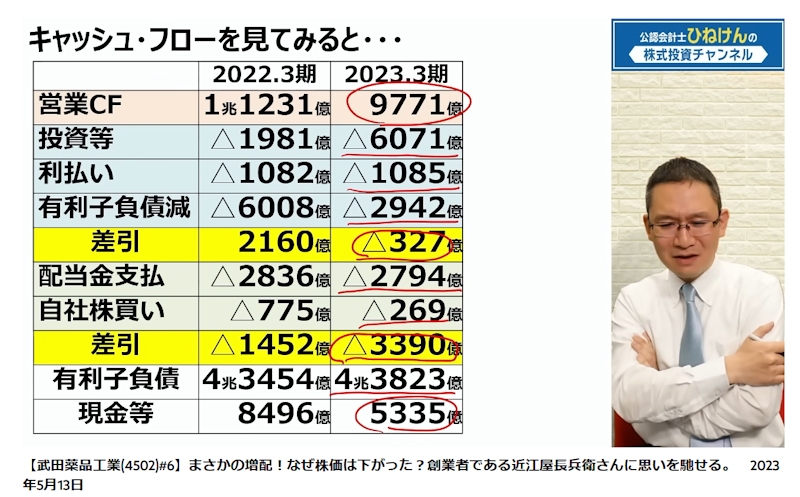

【武田薬品工業(4502)#6】まさかの増配!なぜ株価は下がった?創業者である近江屋長兵衛さんに思いを馳せる。 2023年5月13日 – YouTube

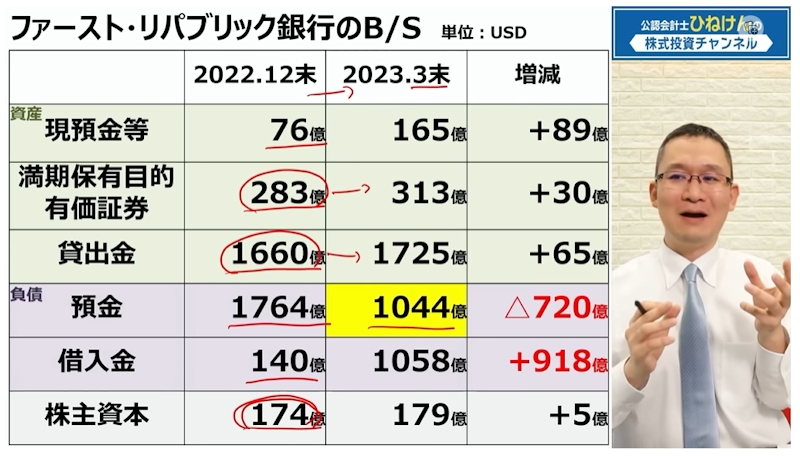

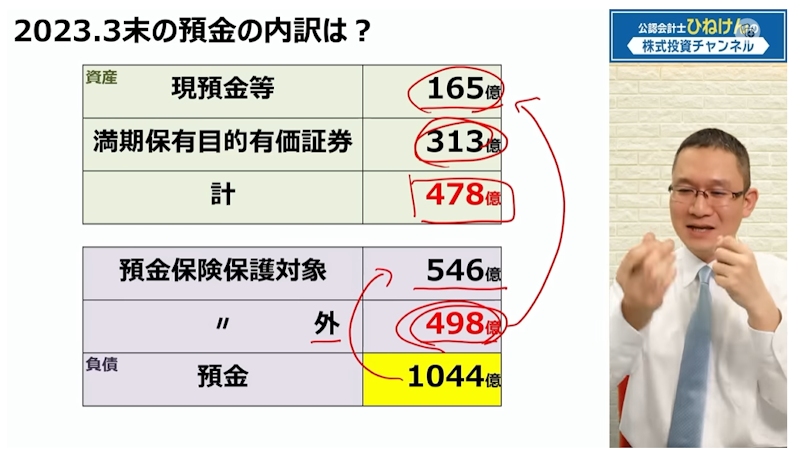

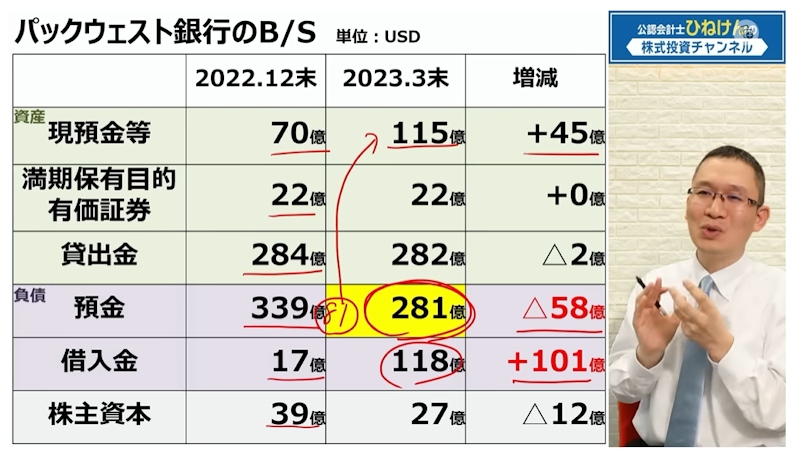

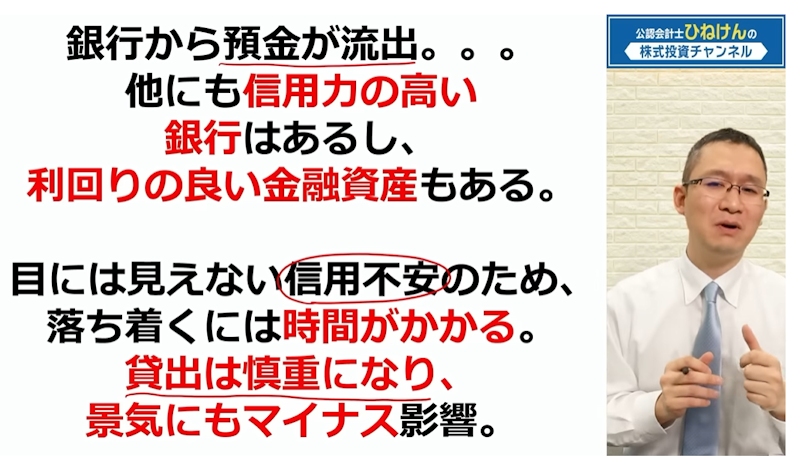

【米ファースト・リパブリック銀行なぜ破綻?】金融危機につながる?パックウェスト銀行は? 2023年5月3日 – YouTube

【出典チャンネル】公認会計士ひねけんの株式投資チャンネル – YouTube

【ご参考】

やはりバイデンじゃダメだったか!

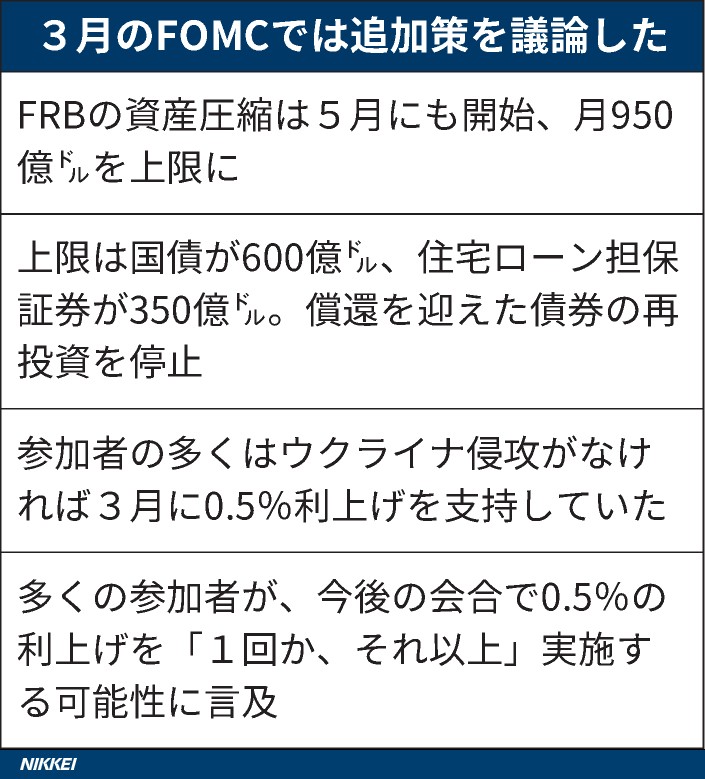

米連邦公開市場委員会(FOMC)議事要旨(3月15~16日分)に関する情報を集めるページ

イールドカーブを知るページ

米国株の行方や如何に?

FRBは今後金利をどうするつもりでしょうね?

年3回の利上げは株式市場に影響ないが、4回以上となると影響が出て来るとどなたか仰ってました。(おそらく0.25%での話だったと思います。)今年は結構あげそうですね。新興市場にはかなりの逆風かな・・・

【ご参考】金利が上昇すると株価が下がる?

https://fukunokami.club/?p=5226

【おまけ】金利上昇がなぜ新興市場に逆風かを公認会計士の先生が解説してます。

マザーズ市場などグロース株について勉強するページ

https://fukunokami.club/?p=5141

01-29 拡散されている「元が円を抜いた」情報を斬る – YouTube

テーパリングについて勉強するページ

2021/11/06 雇用統計の記事や動画を集めるページ

住宅バブル 2題

テーパリングあれこれ

米7月雇用統計 5題

テーパリングは織り込み済みと言うことかな。

いよいよ米雇用統計、ボラティリティに備えろ – YouTube

NYの視点:米7月雇用統計:不透明感広がる、ネガティブサプライズに備える

https://reut.rs/2VsSft4

7月の米雇用33万人増、5カ月ぶり低水準 民間調査: 日本経済新聞 (nikkei.com)

2021年7月30日 またまた月末暴落(11か月連続)【朝倉慶の株式投資・株式相場解説】 – YouTube

短期的にハイテク株復活 株式市場は暴落直前?! – YouTube

7月2日金 雇用統計あれこれ

どんな数字が出てもすでに織り込み済みで、来週から上がるんじゃないの!

日本株投資にも重要!米国雇用統計の動向と今後の注目ポイント! – YouTube

アメリカ合衆国の非農業部門雇用者数

https://tradingeconomics.com/united-states/non-farm-payrolls

世界相場、金曜日に覚悟しろ